Eine essenzielle Frage bei der Immobilienfinanzierung lautet: „Wie viel Immobilie kann ich mir überhaupt leisten?“. Wie bereits im Blog-Artikel „Vor dem Kauf einer Immobilie – was gilt es allgemein zu beachten?“ angesprochen ist die Sichtung der persönlichen finanziellen Situation der erste wichtige Schritt. Wir möchten in diesem Immobilienblog-Beitrag ein konkretes Beispiel behandeln, damit Sie bei Bedarf Ihre persönliche Berechnung durchführen können.

Inhaltsverzeichnis

Szenario

Familie ImmoGut möchte eine gebrauchte Immobilie (Bestandsimmobilie) innerhalb der Grafschaft Bentheim in Niedersachsen kaufen. Diese soll 230.000 Euro kosten. Die Familie hat 10.000 Euro an Eigenkapital angespart. Familie ImmoGut weiß, dass noch folgende Nebenkosten in Niedersachsen hinzukommen:

- Grundbuchgebühren von ca. 0,5 %

- Notarkosten von ca. 1 %

- Grunderwerbssteuer 5 %

- Maklercourtage 5,95 %

Wichtig

Grundbuchgebühren, Notarkosten und Grunderwerbssteuer sind beim Immobilienkauf immer zu berücksichtigen.

Die Maklercourtage entsteht, wenn die Immobilie über ein Makler verkauft wird. Die Courtage variiert von Makler zu Makler.

Die Grunderwerbssteuer variiert von Bundesland zu Bundesland siehe Beitrag „bauen oder kaufen“, Abschnitt Grunderwerbssteuer.

Insgesamt müssen also in diesem Szenario 11,5 % des Kaufpreises zusätzlich mit einkalkuliert werden:

230.000 Euro Kaufpreis * 11,5 % Kaufnebenkosten = 26.450 Euro zusätzliche Nebenkosten

Somit muss Familie ImmoGut für den Kauf des Hauses und die Begleichung der Kaufnebenkosten 230.000 Euro + 26.450 Euro = 256.450 Euro zahlen.

Wie viel Kapital braucht die Familie jetzt noch von der Bank?

Wir haben die Gesamtkosten von 256.450 Euro minus des vorhandenen Eigenkapitals von 10.000 Euro:

256.450 Euro Gesamtkosten – 10.000 Euro Eigenkapital = 246.450 Euro an Finanzierungsbedarf von der Bank.

Jetzt muss aber beachtet werden, dass die Kaufnebenkosten keinen Gegenwert für die Bank darstellen. Die Bank orientiert sich bei der Berechnung an dem Beleihungswert und dem Marktwert der Immobilie.

Marktwert und Beleihungswert

Marktwert = drückt den aktuell möglichen Kaufpreis einer Immobilie aus

Beleihungswert = drückt den zukünftig erzielbaren Kaufpreis aus

Die Familie finanziert in diesem Beispiel 107,15 % mit der Bank.

EXKURS

Es kann vorkommen, dass die Banken einen Eigenkapitalanteil von ca. 10% verlangen. Das hängt immer vom individuellen Fall ab. In diesem Szenario hat die Familie nach Abzug der Kaufnebenkosten eine Vollfinanzierung. Damit die Bank lediglich 90% fremdfinanziert, müsste ein Eigenkapitalanteil von 54.450 Euro anstatt von 10.000 Euro zur Verfügung stehen. Einen so hohen Anteil an Eigenkapital weisen die wenigsten Personen auf. Eine Finanzierung wird auch mit weniger Eigenkapital funktionieren.

INFO

Der Bedarf an vorhandenem Eigenkapital für die Finanzierung variiert je nach Bonität, Nettoeinkommen, familiärer Größe, genauem Vorhaben und Zustand der Immobilie.

Wie hoch ist die voraussichtliche monatliche Belastung bei 10.000 Euro Eigenkapital und einem Gesamtkaufpreis von 256.450 Euro?

Wie wir festgestellt haben benötigt Familie ImmoGut 107,15 % Fremdkapital, umgerechnet 246.450 Euro. Jetzt gehen wir davon aus, dass die Familie ein monatliches Nettoeinkommen von 2500 Euro aufweist.

Bei den Verhandlungen mit der Bank erhält Familie ImmoGut einen Sollzinssatz von 2,5% mit anfänglicher Tilgung von 2% bei einer Laufzeit von 20 Jahren.

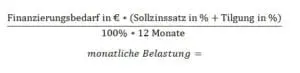

Die monatliche Belastung ergibt durch folgende Formel:

Wenn wir nun die jeweiligen Werte eingeben, dann erhalten wir:

246.450 € * (2,5% Sollzins + 2% Tilgung) / (100% * 12 Monate) = 924,18 € monatliche Belastung

Die monatliche Belastung beträgt also aktuell 924,18 €. Aus Finanzierungsberatungen weiß die Familie, dass maximal 40% des Nettoeinkommens für das Darlehen verwendet werden sollten. Da die Familie ein Nettoeinkommen von 2500 Euro aufweist, kann sich die Familie rein theoretisch 1000 Euro an monatlicher Belastung zumuten.

Wo liegt der Haken?

Rein rechnerisch würde die Familie das Darlehen aktuell erhalten. Nachdem die Familie die Immobilie ein weiteres Mal besichtigt hat, werden jedoch weitere potentielle Kosten sichtbar. Die Heizung ist bereits 25 Jahre alt und das Bad muss auch erneuert werden. Zudem müssen grundsätzliche Renovierungen wie das Streichen der Wände und das Verlegen von Fußbodenbelägen berücksichtigt werden. Alles in allem entstehen Modernisierungs- und Renovierungskosten in Höhe von 35.000 Euro.

Zusammengefasste Kosten:

Kaufpreis + 230.000 Euro

Kaufnebenkosten + 26.450 Euro

Modernisierung + 15.000 Euro

Renovierung + 20.000 Euro

Eigenkapital - 10.000 Euro

Finanzierungsbedarf Gesamt 281.450 Euro

Die tatsächliche monatliche Belastung

Wie bereits beschrieben orientieren sich Banken an dem Markt- und Beleihungswert einer Immobilie. In diesem Fall findet eine 120% Finanzierung statt (Artikel: Hausfinanzierung 110% ohne Eigenkapital). Banken wollen das Risiko für sich möglichst gering halten bzw. bestrafen ein höheres Risiko mit Zinsaufschlägen. Im Fall der Familie ImmoGut wird nun ein Sollzins von 3,5% veranschlagt. Es ergibt sich eine neue monatliche Belastung:

281.450 € * (3,5% Sollzins + 2% Tilgung) / (100% * 12 Monate) = 1289,97 € monatliche Belastung

Die neue monatliche Belastung beträgt über 50 % des monatlichen Nettoeinkommens. In solchen Fällen darf nicht vergessen werden, dass auch noch Fixkosten wie z.B. Versicherungen, Betriebskosten (Strom, Heizung, Wasser) und weitere Lebenserhaltungskosten notwendig sind.

Resumee

Wir möchten damit verdeutlichen, dass Sie bei einer Finanzierung zum einen sämtliche Kosten genau aufschlüsseln und zum andern nachrechen, was sie sich leisten können ohne schlaflose Nächte zu haben.

Ein paar Worst-Case-Szenarien:

- Was machen Sie, wenn das Auto kaputt geht?

- Wie lange können Sie die Raten bezahlen, wenn plötzliche Arbeitslosigkeit droht?

- Wie schaut es mit der Anschlussfinanzierung (Prolongation) aus, wenn der Zins bei 6% liegt?

Kontaktieren Sie für die genaue Berechnung eines Finanzierungsbeispiels z.B. eine unabhängige Baufinanzierungsberatung, die Ihnen Auskunft über Ihre persönlichen Möglichkeiten einer Hausfinanzierung aufzeigen kann. Auch wir arbeiten mit Finanzdienstleistern der Region zusammen und können Ihnen einen Kontakt herstellen.

Sie haben Fragen oder Anregungen? Wir freuen uns über Ihre Kommentare!

Ihr Reinink Immobilien-Blog aus der Grafschaft Bentheim